今日の日本平均株価はなんとなく好調でしたが、怖くてあんまり取引できませんでした。ちょこっといつものようにフジクラと古河電工を触って、後場からはほとんど触らずにチラチラっとチャートを眺めるくらいでした。

注文59件、約定148件、利益金額合計18,030円、損失金額合計0円、実現損益合計+ 18,030円

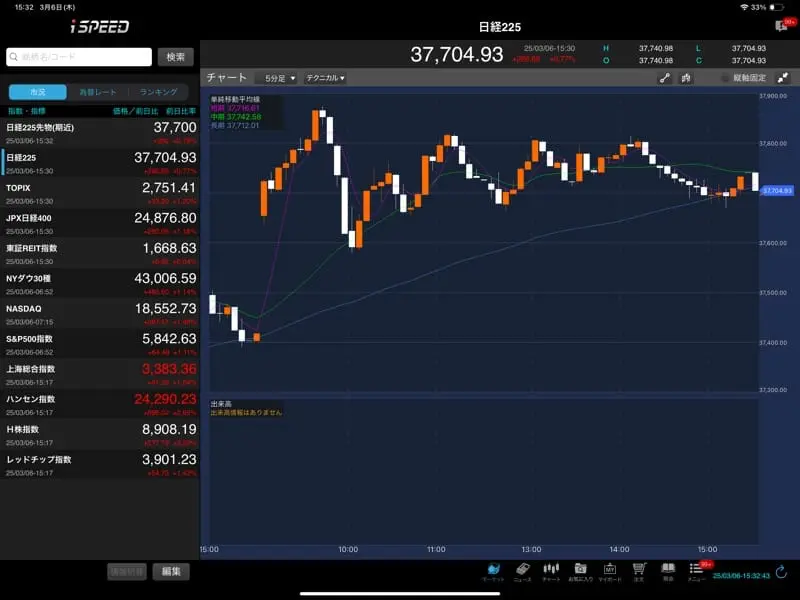

日経平均は+286.6円(+0.77%)の37,704円。

ドル円はちょっと円高に動いて148.8円台。

メルカリ株が挙げてました。+ 149円(+6.41%)の2472円。メルカリが格安SIMに入ってきたから、こんなに上げてるのかな。サービス的にはそこまで魅力的だと思わなかったんだけどな。

三菱重工強すぎ。+ 245.5円(+10.79%)の2520.5円。川崎重工は+ 620円(+7.29%)の9120円、IHIは+ 285円(+2.56%)の11,430円。防衛関連強すぎ。

三菱商事は+ 11円(+0.43%)の2563.5円。ちょっとだけ上げています。でも下げていないだけマシですね。早く2600円超えてくれないかな。

日経平均や三菱重工株とかが調子いいなか、電線系はダメだめでした。フジクラは− 109円(− 1.75%)の6130円。古河電工はマイナス206円(− 3.47%)の5724円。他が調子いい中マイナスです。

これはなんか嫌な予感。というかトレンドが変わって、電線系に集まっていた資金が防衛関連銘柄に流れているってことなのですかね。

ですが住友電工だけはプラスでして、+48.5円(+1.87%)の2639円なんですよね。謎。

さて、perplexityのディープリサーチで今日の日本株の状況をまとめておきます↓

- 2025年3月6日の日本株式市場概況

- 相場を動かした要因

- セクター別パフォーマンス

- 注目された個別銘柄

- 今後の見通し

- フジクラと古河電工の株価下落要因:データセンター需要への懸念

- マイクロソフトのデータセンター契約解除の影響

- 米国AI関連株の下落と連動した動き

- 為替要因の影響

- 今後の見通し

- AIデータセンター需要の見通しと今後の展望

- AIデータセンター需要拡大見通しの後退要因

- 供給過多(オーバーサプライ)の懸念

- インフラ整備の遅れと準備不足

- 経済的・市場的要因

- 投資リターン(ROI)への疑問

- AIデータセンター市場の課題と今後の展望

- エネルギー消費と持続可能性の課題

- 地域分散とリスク分散

- 需要の質的変化と適応

- 結論

- 2025年春闘賃上げ要求が株式市場に与える影響

- 日経平均4万円突破のカタリスト

- セクター別の影響

- 海外投資家の反応

- 実質賃金のプラス転換の重要性

- 長期的な株高シナリオ

- 警戒すべきリスク

- まとめ

2025年3月6日の日本株式市場概況

2025年3月6日の東京株式市場では、日経平均株価が続伸し、前日比286円69銭高の3万7704円93銭で取引を終えました。東証株価指数(TOPIX)も同様に33.20ポイント高の2751.41ポイントと上昇しました2。この日の市場は、前日の米国株式市場が上昇した流れを受けて買い先行で始まり、朝方9時42分には日経平均株価が一時456円14銭高の3万7874円38銭まで上昇する場面がありました24。しかし、買いが一巡した後は徐々に上げ幅を縮小し、引け間際には37,670円近くまで戻すなど、上値の重い展開となりました4。東証プライム市場の出来高は19億3048万株、売買代金は4兆9126億円と活発な取引が行われ、騰落銘柄数は値上がりが1291銘柄(約80%)、値下がりが319銘柄、変わらずが28銘柄となり、市場全体としては強い地合いを示しました2。

相場を動かした要因

米国市場の影響

6日の日本株式市場の上昇は、前日5日の米国市場での反発が大きく影響しました。米国市場ではダウ平均株価とナスダック総合指数がともに3日ぶりに反発しており、この強い動きが日本市場にも波及しました3。米国市場では、直近2日間でダウ平均が約1300ドル下落していたため、売り方の買い戻しが急ピッチで入った形です1。また、米国で発表された主要経済指標が事前予想を上回ったことも買い材料として受け止められました1。このような米国市場の回復を受けて、日本市場では幅広い銘柄に買いが入り、特に朝方は勢いよく株価が上昇しました34。

トランプ関税政策への懸念後退

市場の上昇を後押しした大きな要因として、トランプ米政権の関税政策に対する過度な警戒感が一時的に後退したことが挙げられます124。具体的には、トランプ大統領がカナダとメキシコに対して発動した関税について、自動車分野のみ1カ月の猶予期間を設けると発表したことが好感されました12。この措置により、米国経済への悪影響に対する懸念が一部和らいだとの見方が広がりました4。ただし、同大統領がほとんどの関税を最終的に引き上げたい考えを示していることから、市場関係者の間ではしばらくの間は関税攻撃のリスクが続くとの警戒感も残っており、日経平均は3万8000円程度までの戻りにとどまる可能性があるとの見方も出ています1。

セクター別パフォーマンス

この日の東京市場では、全33業種のうち27業種が上昇し、6業種が下落するという幅広い銘柄に買いが入る展開となりました2。特に強かったのは機械セクターで、ダイキン工業や三菱重工業などが堅調に推移しました2。パルプ・紙セクターでは王子ホールディングスや北越コーポレーションが上昇し、電気機器セクターでは日立製作所やソニーグループが高い値動きを見せました2。ガラス・土石製品セクターではAGCや日本ガイシが上昇し、金属製品セクターではSUMCOやLIXILがしっかりとした値動きとなりました2。また、銀行セクターでは三菱UFJフィナンシャル・グループや三井住友フィナンシャルグループが堅調に推移し、鉄鋼セクターでは日本製鉄やJFEホールディングスが上昇しました2。小売セクターではセブン&アイ・ホールディングスやファーストリテイリングもしっかりとした値動きとなりました2。

一方、下落したセクターとしては医薬品セクターが挙げられ、中外製薬や第一三共が下落しました2。また、電気・ガスセクターも弱く、東京電力ホールディングスや東京ガスが安い値動きとなりました2。全体的には景気敏感株が買われる一方で、ディフェンシブ株が売られる傾向が見られた日となりました。市場では好調な米経済指標を背景に、景気敏感株への資金シフトが進んだとの見方が強まっています。

注目された個別銘柄

この日の市場で特に注目を集めた銘柄としては、日本製鋼所、サンケン電気、シンフォニアテクノロジー、日本板硝子、タダノなどが上昇した一方、泉州電業、SHIFT、チヨダ、アカツキ、TSIホールディングスなどが下落しました2。特に三菱重工業は一時12.5%高の2,558.5円をつけ、上場来高値を更新する場面がありました4。この上昇の背景には、米国防総省の国務次官に就任見通しのコルビー氏が日本の防衛費水準について「GDP比3%に引き上げるべきだ」と発言したことがあります4。現在の日本政府は防衛費を2027年度までにGDP比2%とする方針であるため、将来的な防衛費増額への期待感から防衛関連銘柄全体に買いが入りました4。

また、インターアクションは前日比35円高の1210円をつけ、イメージセンサー検査関連製品を1億円で受注したことが材料視されました2。ザッパラスも前日比19円高の365円をつけ、5日に新占いサービス「全世界崇拝/実力TOP級/奇跡の超的中師」を提供開始したことが好感されました2。このように、個別の材料を持つ銘柄にも注目が集まり、活発な値動きを見せる展開となりました。

今後の見通し

日経平均株価は今回の上昇で底堅さを示しましたが、トランプ政権の関税政策に対する懸念は完全には払拭されておらず、市場参加者の間では慎重な見方も残っています14。日経平均株価は前日比286円高と続伸したものの、上値は重い展開となり、特に引け間際には上げ幅を縮小する動きが見られました4。専門家の間では、日経平均株価は3万8000円程度までは戻せる可能性があるものの、米国の関税政策の不透明感が完全に解消されない限り、力強い上昇は見込みにくいとの見方が出ています1。

TOPIXは25日移動平均線上を回復しており、市場全体としての底堅さを示していますが、米国発の関税リスクは時間をかけて織り込まれていくと予想されています1。米国の1月貿易収支や今後の経済指標の発表にも市場は注目しており、これらの指標が良好であれば投資家心理が改善し、さらなる買い戻しにつながる可能性もあります4。総じて、短期的には米国の関税政策の動向や経済指標が市場の方向性を決める重要な要素となるでしょう。市場関係者は今後のトランプ政権の発言や政策に引き続き神経を尖らせており、慎重ながらも前向きな展開を期待している状況です。

Citations:

- https://finance.yahoo.co.jp/news/detail/4aff9c7529d80ad64bee6007aba42e049ff495f2

- https://kabushiki.jp/news/686264

- https://www.fnn.jp/articles/-/838713

- https://diamond.jp/zai/articles/-/1047109

- https://www.youtube.com/watch?v=f_H-swlUWKM

- https://www.youtube.com/watch?v=tZ6ZM4QrgI0

- https://jp.reuters.com/markets/japan/funds/M4BLRSIG3JLQ3LAS77O2NJUDZ4-2025-03-06/

- https://www.nikkei.com/article/DGXZQOFL0607K0W5A300C2000000/

- https://jp.reuters.com/markets/japan/funds/MGJOVT34EVIBRLPQOIQ25IS6VU-2025-03-06/

- https://www.nikkei.com/article/DGXZQOUB060T70W5A300C2000000/

- https://kabutan.jp/news/marketnews/?b=n202503061232

- https://news.yahoo.co.jp/articles/d3ef2eec112e03e7950599f72f1f97faa47b0f61

- https://s.kabutan.jp/news/n202503061260/

- https://shikiho.toyokeizai.net/news/0/863095

- https://www.youtube.com/watch?v=b_xMQk7wsOU

- https://www.nikkei.com/markets/worldidx/chart/nk225/

- https://minkabu.jp/news/4166488

- https://finance.yahoo.co.jp/news/detail/a50c62a92ee34c6dc486c3cd0a29b6d4e0014b9a

- https://s.kabutan.jp/news/n202503061147/

- https://minkabu.jp/news/4166489

フジクラと古河電工の株価下落要因:データセンター需要への懸念

2025年初頭に好調だったフジクラや古河電工などの電線系株が大幅に下落しました。この下落の背景には、AIデータセンター需要に関する懸念が主な要因として挙げられます。詳細に分析すると、複数の要因が複合的に作用して株価下落をもたらしたことが分かります。

マイクロソフトのデータセンター契約解除の影響

電線系企業の株価下落の最も直接的な原因は、マイクロソフトがデータセンター事業者との契約を解除したという報道です。2025年2月下旬、米投資銀行のTDカウエンが発表したリポートによると、マイクロソフトが少なくとも2社のデータセンター事業者との契約を解除したと指摘されました14。この報道は、これまでAIブームの恩恵を受けて急成長していたデータセンター需要に対する見方を一変させる要因となりました。

フジクラや古河電気工業などの電線メーカーは、データセンター向けの光ファイバーケーブルなどを製造・販売しており、生成AIの普及によるデータセンター需要の拡大を背景に業績が向上していました。実際、フジクラの株価は直近で1,092円から6,548円へと約6倍に急騰し、日経平均構成銘柄の中で値上がり率トップとなるほどでした6。しかし、マイクロソフトの契約解除の報道により、AIデータセンターの需要拡大に対する楽観的な見方が後退し、これら電線株に対する売り圧力が高まったのです14。

米国AI関連株の下落と連動した動き

電線系企業の株価下落は、米国市場におけるAI関連株の調整とも連動していました。2025年2月24日の米株式市場では、エヌビディアなどのAI半導体関連銘柄が下落しました14。この下落を受けて、2月28日の東京市場では、エヌビディア株の大幅安を背景としたアドバンテストの急落などが起こり、全体的な下げ幅が拡大しました3。

この流れの中で、フジクラ、古河電工、住友電工などの電線株も「きつい下げ」となりました3。これは、AI関連銘柄全体に対する投資家心理の冷え込みが、データセンターインフラを支える電線メーカーにも波及したことを示しています。

為替要因の影響

市場環境要因として、円高ドル安の進行も電線系企業の株価下落に影響を与えました。2月28日には為替が1ドル149円前半と前日比では円高ドル安が進行し、輸出比率の高い企業にとってはマイナス要因となりました3。電線メーカーは国際的なビジネスを展開しており、円高による収益性低下懸念も株価下落の一因となったと考えられます。

今後の見通し

電線系企業の株価下落は、短期的にはデータセンター需要への懸念が大きく影響していますが、長期的な見通しはまだ不透明です。一方で、古河電気工業は核融合エネルギー分野への投資を進めるなど、将来的な成長領域への取り組みも行っています5。このような新規事業への展開が今後の株価動向にどのような影響を与えるかは、引き続き注目すべきポイントです。

AIデータセンター需要の見通しと今後の展望

これまでの電線系企業の株価上昇は、生成AIの普及によるデータセンター需要の急拡大に支えられていました。フジクラなどは光ファイバーを中心としたデータセンター向け製品の需要増加に伴い、業績を大きく伸ばしてきました6。しかし、マイクロソフトの契約解除報道は、これまで市場が前提としていたAIデータセンター需要の継続的拡大に疑問符を投げかけることになりました。

今後の展望としては、AI関連のインフラ投資がどのようなペースで進むのかが重要なポイントとなります。短期的な調整があるとしても、長期的にはデジタル化やAI活用の拡大という大きなトレンドは続くと予想されています。電線系企業が、このような市場環境の変化にどのように対応していくかが、今後の株価回復の鍵を握るでしょう。

Citations:

- https://kabutan.jp/news/marketnews/?b=n202502250349

- https://jp.reuters.com/article/markets/46-idUSL4N39L03Q/

- https://diamond.jp/zai/articles/-/1046826

- https://minkabu.jp/stock/5801/news/4156391

- https://www.nikkei.com/article/DGKKZO77968740V20C24A1TB2000/

- https://kabu.bridge-salon.jp/fujikura-future/

- https://www.nikkei.com/article/DGXMZO34180120V10C18A8DTA000/

- https://finance.yahoo.co.jp/news/detail/92a2368322a27afe098ad9de039b11991ce5aa2e

- https://diamond.jp/zai/articles/-/1046620

- https://www.furukawa.co.jp/fiber-laser/labo/remote.html

- https://finance.yahoo.co.jp/news/detail/bafeb79976897484d476cb47d5b4bedf58620ea9

- https://kabutan.jp/news/marketnews/?b=n202502250347

- https://finance.yahoo.co.jp/news/detail/02571d35324dc3041419a26217db23e2fd8bc951

- https://finance.yahoo.co.jp/news/detail/02571d35324dc3041419a26217db23e2fd8bc951/photo/view-001

- https://news.livedoor.com/lite/topics_detail/28219187/

- https://finance.yahoo.co.jp/news/detail/d6792e7e649afbe2a1a2cf27499cc6afaf968607

- https://www.nikkei.com/nkd/company/article/?DisplayType=1&ng=DGXZQOFL271FM0X20C25A1000000&scode=8301&ba=1

- https://finance.yahoo.co.jp/news/detail/acc2761bee67595b85911f42044cc3a249738553

- https://www.nsjournal.jp/%E2%98%86%E6%A6%82%E6%B3%81-%E5%A4%A7%E5%BC%95%E3%81%91%E3%80%80%E5%8F%8D%E8%90%BD%E3%80%82%E5%8D%8A%E5%B0%8E%E4%BD%93%E9%96%A2%E9%80%A3%E3%81%A8%E9%9B%BB%E7%B7%9A%E6%A0%AA%E3%81%8C%E4%B8%8B/

- https://shikiho.toyokeizai.net/news/0/854765

- https://shikiho.toyokeizai.net/news/0/196207

- https://shikiho.toyokeizai.net/news/0/855025

- https://go.sbisec.co.jp/media/report/op225/op225_241210.html

- https://finance.yahoo.co.jp/quote/5803.T/bbs

- https://finance.yahoo.co.jp/quote/5801.T/bbs

- https://media.rakuten-sec.net/articles/-/45391

- https://www.youtube.com/watch?v=Hr9PpE27PJg

- https://x.com/tara_otarara/status/1894226893865656358

- https://www.furukawa.co.jp/ir/library/annual/2024.html

- https://kabutan.jp/news/marketnews/?b=n202502250436

- https://news.livedoor.com/article/detail/28219187/

- https://www.traders.co.jp/news/article/1_2035563?rfr=yh

- https://www.moomoo.com/ja/news/post/49599400

- https://x.com/setagaya121/status/1894541875807490101

AIデータセンター需要拡大見通しの後退要因

AIデータセンターの需要拡大に対する見方が後退している背景には、複数の要因が関与しています。これまで生成AIの台頭により急速な成長が期待されていたデータセンター市場ですが、最近になって様々な課題や構造的問題が表面化してきました。こうした動向は、市場予測の見直しや投資計画の再考につながっています。

供給過多(オーバーサプライ)の懸念

最も顕著な要因の一つが、データセンターの供給過多に対する懸念です。TD Cowenのアナリスト、マイケル・エリアス氏によると、マイクロソフトが一部のデータセンターリース契約をキャンセルしている事実が報告されています。この動きは、当初予測していた需要を下回る可能性を見込んだ結果、データセンター容量の過剰供給を避けるための措置と考えられています2。特にOpenAIとの提携による需要を見越して施設拡大を進めていたマイクロソフトがこのような調整を行っているという事実は、AI市場全体の需要予測に対する見直しを示唆しています。

この供給過多の懸念は、データセンター業界に広がりつつあります。大手クラウドプロバイダーやAI企業が先を見越して設備投資を加速させた結果、期待されていた需要成長が実際の市場状況に追いついていない可能性があります。マイクロソフトは公式に「地域によってはインフラ調整を行うが、全地域で力強く成長を続ける」と述べていますが2、こうした調整の必要性自体が、当初の需要予測が過大であった可能性を示唆しています。

インフラ整備の遅れと準備不足

AIの普及に対する企業の準備度合いが低下していることも、需要見通しが後退している要因の一つです。Ciscoの調査によれば、「AIを使うテクノロジーを実装して活用する準備ができている」と回答した企業は15%で、前回の17%から減少しています1。これは、AIへの投資意欲は高まっている一方で、実際の導入に向けた準備が追いついていないという状況を示しています。

特に重要なのは、AIシステムを効果的に運用するためのインフラ整備の課題です。Ciscoの調査結果から、「市場に需要があるものの準備ができていない」という状況が読み取れます1。長年にわたってパブリッククラウドへの移行を優先させてきた結果、オンプレミス環境のインフラに関するスキルが一部失われ、AIの分散型実行に必要なオンプレミスインフラの整備が遅れているのです。

経済的・市場的要因

グローバルな経済環境や市場要因も、AIデータセンター需要の見通しに影響を与えています。2020年代に入り、新型コロナウイルスのパンデミック、ロシア・ウクライナ紛争によるエネルギー高騰、世界的なインフレなど、様々な経済的課題が発生しています4。これらは、企業のAI投資判断に慎重さをもたらす要因となっています。

さらに、インフレ抑制のための金利上昇は景気を冷やす効果があり、米国を中心とした世界的な景気後退への懸念も、技術投資の見直しにつながっています4。コロナ禍での急激なクラウド需要拡大の反動として、米国のメガテック企業での大規模リストラも行われており、これらは市場全体の成長期待を下押ししています。

投資リターン(ROI)への疑問

AIへの投資が十分なリターンをもたらしているかという懸念も、需要見通しの後退につながっています。Ciscoの報告では、「ROIも不十分か」というタイトルが示すように、AI投資の費用対効果に対する疑問が提起されています1。多額の投資を必要とするAIシステムや関連インフラが、期待通りの事業成果につながっていないケースも報告されており、これが企業の投資判断に慎重さをもたらしています。

AIデータセンター市場の課題と今後の展望

AIデータセンター需要に関する見通しが調整されつつある一方で、中長期的には依然として成長が期待される分野でもあります。この現状を理解するためには、市場が直面している具体的な課題と将来の展望について検討する必要があります。

エネルギー消費と持続可能性の課題

AIデータセンターが直面している重要な課題の一つが、膨大なエネルギー消費です。地球温暖化問題は引き続き世界的な課題となっており、電気やエネルギーを大量消費するデータセンターにとって、エネルギーコストの削減や脱炭素に向けた取り組みは重要な課題となっています4。日本でも「改正省エネ法」や「グリーン成長戦略」など、政府が各社に具体的な目標を課す動きが見られます。

これらの環境問題への対応は、データセンターの設計や運用に関する追加投資を必要とし、短期的にはコスト増加要因となりますが、長期的には持続可能なビジネスモデルの構築につながります。

地域分散とリスク分散

データセンター需要に影響を与えるもう一つの要因は、地理的な分散化です。日本国内では、これまでデータセンターの大部分が関東地域に集中していましたが、最近では災害リスクの分散を図るため、関西圏など関東圏外の地域への新設が進められています3。この動きは、地方分散化によるリスク軽減と効率性の追求を目指すものです。

このような地域分散の動きは、一時的には一部地域での需要減少につながる可能性がありますが、全体としては市場の健全な発展を支える要因となります。

需要の質的変化と適応

AIデータセンター需要の見通し後退は、単純な需要減少というよりも、需要の質的変化を反映している面もあります。従来のデータセンターから、AIワークロードに最適化された高性能・高効率のデータセンターへの移行が進んでいます。このような質的な変化は、短期的には既存設備の稼働率低下につながる可能性がありますが、長期的には市場の高度化と成長をもたらすでしょう。

JLLのレポートによれば、2021年から2026年までの期間において、ハイパースケールデータセンターは20%成長し、コロケーションデータセンターは11.3%成長することが予測されています4。日本市場においても、デロイト トーマツ ミック経済研究所は「年平均9.4%で成長が継続する」と予測しています4。こうした成長予測は、短期的な調整はあるものの、中長期的にはAIデータセンター市場が拡大していく可能性を示唆しています。

結論

AIデータセンター需要拡大に対する見方の後退は、供給過多の懸念、インフラ整備の遅れ、経済的・市場的要因、投資リターンへの疑問など、複数の要因が複合的に作用した結果です。特にマイクロソフトのデータセンターリース契約キャンセルは、市場の需給バランスに対する再評価を促す重要な出来事となっています。

しかし、ChatGPTをはじめとする生成AIの急速な普及や、リモートワークの定着など、データセンター需要を後押しする要因も依然として存在しています。市場は短期的な調整局面にありますが、中長期的には技術革新やビジネスニーズの変化に対応しながら、持続的な成長を続けると予想されます。

データセンター事業者にとっては、こうした市場環境の変化を敏感に捉え、競争力の維持・向上と差別化を図ることが重要な課題となっています。特に、エネルギー効率の向上や地域分散化、AIワークロードに最適化されたインフラの提供など、変化するニーズに応えるサービス開発が求められています。

Citations:

- https://enterprisezine.jp/article/detail/20917

- https://note.com/kekke_developer/n/n3dbce5757c40

- https://dxnavi.com/ai-datacenter/

- https://www.dcasia-ltd.com/blog/dcim/6775/

- https://xenospectrum.com/microsoft-braking-on-ai-data-center-expansion/

- https://diamond.jp/articles/-/358792

- https://jbpress.ismedia.jp/articles/-/85876

- https://cloud.watch.impress.co.jp/docs/column/infostand/1667031.html

- https://s-port.shinwart.com/tech-column/miyahara06/

- https://www.meti.go.jp/policy/mono_info_service/joho/conference/digital_infrastructure/0007/004_jimukyokusiryou.pdf

- https://jp.reuters.com/markets/world-indices/2XFXSRNU2FLRDF2OWRFDSH3SXQ-2025-02-24/

- https://xtech.nikkei.com/atcl/nxt/column/18/00138/012101688/

- https://xtech.nikkei.com/atcl/nxt/column/18/03107/030300002/

- https://www.businessinsider.jp/article/2502-microsoft-ai-data-center-lease-cancellation-meta/

- https://www.cas.go.jp/jp/seisaku/gx_jikkou_kaigi/senmonka_wg/dai8/siryou3.pdf

- https://reinforz.co.jp/bizmedia/72089/

- https://foejapan.org/wpcms/wp-content/uploads/2024/12/241221_asuka.pdf

- https://www.nikkei.com/article/DGXZQOFL250E20V20C25A2000000/

- https://business.ntt-east.co.jp/bizdrive/column/post_217.html

- https://kabutan.jp/news/marketnews/?b=n202502250349

2025年春闘賃上げ要求が株式市場に与える影響

2025年3月6日、連合は2025年春闘の賃上げ要求(定期昇給分を含む)を集計した結果、加重平均で6.09%になったと発表しました。この数字は昨年同時期の5.85%を上回り、1993年(7.15%)以来32年ぶりに6%を超える高水準となりました1。このような大型の賃上げ要求が株式市場に与える影響は複合的で、短期的な市場反応から中長期的な経済構造変化まで幅広い視点から分析する必要があります。

日経平均4万円突破のカタリスト

この賃上げ要求は、すでに史上最高値を更新し4万円に接近している日経平均株価にとって、一段高の起爆剤となる可能性があります。市場では、春闘の集中回答日(3月中旬)に向けて、大幅な賃上げが実現するとの期待が高まっており、これが日本株式市場固有の強気材料になるとの見方が強まっています2。2月にはすでにホンダとマツダが組合要求に満額回答しており、このような早期の前向きな結果が他の企業にも波及するとの期待が高まっています2。

セクター別の影響

賃上げ基調の強さが確認されれば、日銀による追加利上げへの思惑が強まる可能性があります。従来のセオリーでは、金利上昇への思惑から銀行や保険セクターが買われる一方、不動産株や輸出関連株には売り圧力がかかるとされています2。しかし、現在の日本経済が構造変化の途上にあることを考慮すると、異なる反応が見られる可能性もあります。

特に重要なのは、デフレ脱却への期待です。賃金上昇がインフレとバランスよく進み、「デマンドプル」型のインフレが確認されれば、むしろ不動産株も資産価格上昇への期待から堅調に推移する可能性があります2。また、賃金上昇が消費を刺激することで内需関連企業の業績改善につながるとの見方もあり、小売りや消費関連セクターにもプラスの影響が期待されます。

海外投資家の反応

6.09%という高水準の賃上げ要求は、日本の脱デフレに向けた動きを加速させる可能性があり、これが海外投資家の日本株への評価を高める要因になり得ます2。日経平均が史上最高値を更新した2月には海外投資家が一時的に売り越しとなりましたが、持続的なインフレへの道筋が明確になれば、さらなる海外資金の流入余地があるとの見方もあります2。

大和証券のエコノミスト、鈴木雄大郎氏は「満額回答に近いものが出やすい状況で、最終的に要求水準から小幅に下回る程度で着地する可能性が高い」と指摘しています1。この見通しが現実となれば、「日銀は今年もある程度しっかりした賃上げになると判断して1月に利上げした。春闘が想定通りに進んでいけば、市場では7─9月の追加利上げが一段と意識されるのではないか」との見方も示されています1。

実質賃金のプラス転換の重要性

現在、受け取った給与の「名目賃金」から物価変動の影響を差し引いた「実質賃金」は、長期間マイナスが続いています2。6.09%という高水準の賃上げが実現すれば、この実質賃金がプラスに転じる可能性が高まります。実質賃金がプラスになれば、国内消費は喚起され、内需企業の業績改善につながるとの見方があります2。

長期的な株高シナリオ

市場専門家の間では、今回の春闘がデフレ脱却の確度を高めるものであれば、「4万円は通過点に過ぎなくなり、2―3年は継続する息の長い株高が視野に入ってくる」2との見方もあります。日銀の追加利上げが意識されたとしても、それはむしろ「好景気入りの証」と捉えられる可能性があり、過度に懸念する必要はないとの指摘もあります2。

警戒すべきリスク

一方で、急ピッチな株価上昇への警戒感も根強く残っています。特に大型株偏重の株高が続いており、「裾野が広がらずに一本調子で上がっていくと反動が大きくなるリスクが高まり得る」2との懸念もあります。また、大企業に比べて業績が改善していない中小企業が6%超の賃上げ要求に応えるのはハードルが高いとの見方もあり1、実際の賃上げ率が企業規模によって大きく異なる場合、経済効果も限定的になる可能性があります。

まとめ

連合の2025年春闘賃上げ要求6.09%という32年ぶりの高水準は、日本経済の脱デフレと持続的成長への期待を高め、株式市場にポジティブな影響を与える可能性が高いと考えられます。特に日経平均の4万円突破のカタリストとなり得るほか、中期的には内需関連株や金融株などへの追い風になる可能性があります。ただし、急ピッチな株価上昇の持続性や、中小企業での賃上げ実現の難しさなどリスク要因も存在します。3月14日の第1回回答集計発表に向けて、市場の注目度はさらに高まるでしょう。

Citations:

- https://news.yahoo.co.jp/articles/ab85b9081cbb50eafa0d5a0f6818123e4c1ebe6e

- https://jp.reuters.com/business/autos/54CKRO6MOZMARNKRDF5D3CPHN4-2024-03-01/

- https://www.ehime-np.co.jp/article/ky202503060273200032

- https://www.smd-am.co.jp/market/ichikawa/2025/02/irepo250228/

- https://equity.jiji.com/evening_check/2025011000734

- https://www.dlri.co.jp/report/macro/388072.html

- https://www.works-hi.co.jp/businesscolumn/wageincrease2025

- https://www.smd-am.co.jp/market/ichikawa/2024/03/irepo240329/

- https://www.nippon.com/ja/news/kd1270323996989309272/

- https://www.tsr-net.co.jp/data/detail/1200988_1527.html

- https://www.dlri.co.jp/report/macro/423300.html

- https://www.jil.go.jp/kokunai/blt/backnumber/2024/06/top_01.html

- http://www.jreu.or.jp/wp-content/uploads/2025/01/b574cb615529a8e54ba224ba26e9d83d.pdf

- https://toyokeizai.net/articles/-/680585

- https://www.jtuc-rengo.or.jp/activity/roudou/shuntou/2024/houshin/data/matome20240531.pdf

- https://news.yahoo.co.jp/articles/ec34543bd566c29b0e84731e1caf5f92f400dd15

- https://www.nikkei.com/article/DGXZQOUB173JU0X10C24A2000000/

- https://www.shimotsuke.co.jp/articles/-/1068090

- https://www.nikkei.com/article/DGXZQOUA28AZU0Y5A220C2000000/

- https://www.rengo-soken.or.jp/work/201602.pdf

コメント